| 抾杮弤堦偺忊庢傝偺嬌堄丂忣曬採嫙丗搳帒擔曬 |

婎慴抦幆偐傜墳梡傑偱丂No.31

丂媡僓儎偵偮偄偰丅昳晄懌宆偺媡僓儎偺椺丅

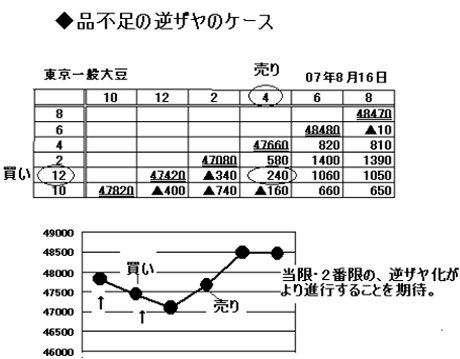

丂俀侽侽俈擭俉寧俁侾擔尰嵼偱偼丄搶嫗堦斒戝摛偺僒儎偼丄摉尷嘔寧乣拞尷嘇寧偵偐偗偰仯侾俉侽侽墌媡僓儎忬懺偱偡丅尩枾偵偼丄慜搑婜懸偵傛傞丄愭尷攦偄偺堄梸傕偁傝丄婜嬤崅乗婜拞埨乗婜愭崅偺僆僇儊忊偱偡偑丄俉寧搙偼憡応偑忋徃偡傞夁掱偱丄婜嬤偐傜偺崅摣偵傛傝丄媡僓儎偑恑峴偟傑偟偨丅

丂昳晄懌偺媡僓儎宆偼丄擾嶌暔偺嫢嶌丒尰暔偑擔杮崙撪偵摓拝偡傞偺偑寽擮偝傟傞丒攦愯傔側偳偺梫場偱敪惗偟傑偡丅

丂戝摛偵娭偟偰偼丄侽俇擭搙偵僐乕儞偺壙奿偑崅摣偟丄暷崙偺擾壠偑戝暆偵僐乕儞偺嶌晅柺愊傪憹傗偟偨偨傔戝摛偺嶌晅柺愊傪尭彮丅

戝摛嶌晅偗梊應柺愊偺尭彮乮俆寧俈俆俆侽枩僄乕僇乕仺俉寧俇係侾侽枩僄乕僇乕偲嵼屔棪偺戝暆掅壓乮俆寧俀侽丏侾亾仺俉寧俈丏係亾乯偲側傝傑偟偨丅偙傟偼柍帇偱偒側偄梫場偱偡丅戝摛偺壙奿偑栚愭丄忋徃偐壓棊偐傪梊應偡傞偺偼擄偟偄偱偡偑丄嶐擭搙偼堦斒戝摛偼嵼屔夁忚婥枴偱乽暔梋傝宆乿偺弴僓儎忬懺偑懕偒丄崱擭偼慡偔堎側傞乽昳晄懌偺媡僓儎宆乿偑挿婜揑偵宲懕偡傞傕偺偲峫偊傑偡丅

丂昳晄懌宆偺媡僓儎偺帪偼丄僙僆儕乕偲偟偰丄崅偄抣抜偺婜嬤尷傪攦偄億僕偱帩偪丄婜拞傕偟偔偼婜愭尷寧傪攧傝億僕偱帩偭偰丄偝傜側傞媡僓儎偺奼戝傪慱偄傑偡丅堦斒戝摛偼僆僇儊忊偱偡偑丄拞尷偲愭尷偺弴僓儎傕丄摉尷偐傜偺僒儎弌悽偺塭嬁傪庴偗偰奼戝暆傕尷傜傟傞偱偟傚偆丅

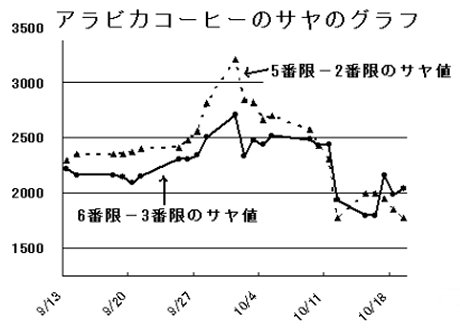

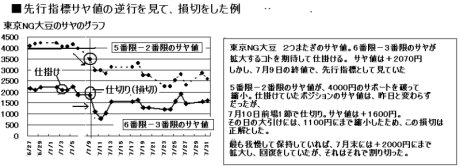

丂巹偺巇妡偗椺偱偡偑侽俈擭俉寧侾俇擔偵晹暘揑側媡僓儎偑偝傜偵恑峴偡傞偙偲傪婜懸偟俀斣尷嘖傪攦偄丄係斣尷嘋傪攧傝偺侾偮屪偓偺億僕僔儑儞偱巇妡偗傑偟偨丅僒儎抣偼亄俀係侽墌丅俀斣尷偲俁斣尷偺壙奿嵎偑媡僓儎忬懺丄偙偺抣偑偝傜偵奼戝仺媡僓儎奼戝傪婜懸偟偰偺巇妡偗偱偟偨丅

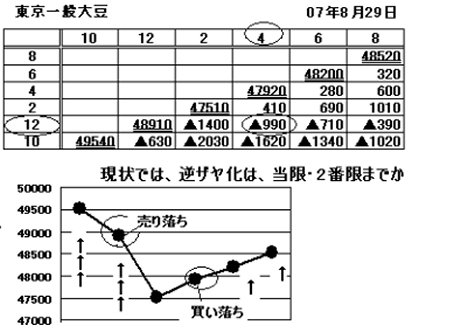

丂埲屻梊憐捠傝拞尷偲斾妑偟偰摉尷偐傜偺忋偘暆戝偒偔丄娷傒棙塿憹戝丅俉寧俀俋擔偵偼僒儎抣偼仯俋俋侽墌丅俀廡娫偱堦嬫愗傝偲偄偆偙偲偱棙怘偄丅侾慻摉偨傝徹嫆嬥侾俆枩墌偵懳偟侾俀俁侽墌暆亊50攞亖亄俇枩侾俆侽侽墌偺棙塿偲側傝傑偟偨丅

丂桳椏揹巕儊乕儖夛堳曞廤拞丅偍栤偄崌傢偣偼

option@e-mail.jp 傑偱

桳椏儗億乕僩

婎慴抦幆偐傜墳梡傑偱丂No.32

丂帒嬥娗棟偵偮偄偰丅忊庢傝傪拞怱偵塣梡傪峴偆応崌偵偍偄偰傕丄帒嬥娗棟偼昁恵偱偡丅埲慜偲廳暋偡傞偲偙傠偑偁傝傑偡偑丄戝愗側撪梕偱偡偺偱孞傝曉偟彂偒傑偡丅

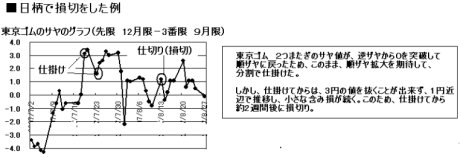

丂摨柫暱丒堎尷寧偱忊庢傝偺億僕僔儑儞傪帩偭偰偄傞応崌偱偼丄堊懼偺媡峴乮僒僽僾儔僀儉儘乕儞栤戣偱偺墌崅僪儖埨摍乯傗丄曅挘傝偱尒偨応崌偺媫寖側僩儗儞僪揮姺乮俉寧拞弡丄僿僢僪仌僔儑儖僟乕傪宍惉偟偨偑丄媫摣傪懕偗偨戝摛摍乯丄偦偺懠僗僩僢僾崅丒埨偵偼嫮偄偱偡丅侾丒俀擔偺偆偪偵僒儎抣偑媫寖偵曄摦偡傞偙偲偼彮側偄偱偡偑婔偮偐偺僗僩僢僾儖乕儖傪暋崌偟偰棙梡偡傞偲椙偄偱偟傚偆丅

朤慄晹懢帤傪嶲峫偵帺暘側傝偺儖乕儖傪掕傔偰偔偩偝偄丅

丂侾丂嬥妟儀乕僗偱偺僗僩僢僾丅乮堦乯岥嵗偵梐偗偰偄傞嬥妟偱偺僗僩僢僾愝掕丅椺偊偽俁侽侽枩墌傪彜昳愭暔庢堷夛幮偺岥嵗偵擖嬥傪偟偰偄偨応崌丄

堦儢寧娫偵娷傒懝亄妋掕偺懝幐偱俁侽侽枩墌亊

俇亾亖侾俉枩墌埲忋偵側傟偽丄慡偰偺億僕僔儑儞傪庤巇晳偄丄僩儗乕僪傪堦扷拞巭偡傞丅乮擇乯徹嫆嬥儀乕僗偱偺懝愗傝愝掕丅堦斒戝摛偺忊庢傝傪巇妡偗偰偄偨応崌丄娷傒懝幐嬥偑徹嫆嬥乮俈丏俆枩墌亊俀枃亖侾俆枩墌乯偺

俁暘偺侾傪挻偊偨応崌乮偙偺応崌側傜俆枩墌埲忋偺娷傒懝幐偱乯偦偺儁傾偼懝愗傝偡傞丅

丂俀丂乮堦乯擔暱丅怴婯偵巇妡偗偨偑丄僒儎偑曄摦偣偢丄彫偝側娷傒懝乮傕偟偔偼彫偝側娷傒塿乯傪書偊偨傑傑丄

俀廡娫偑夁偓偨応崌乮擇乯

擭枛擭巒丒俆寧俧倂婜娫丒偍杶媥傒偺娫偼億僕僔儑儞傪堦扷偡傋偰棊偲偡偐彫偝偔偡傞丅

丂俁丂僒儎宍懺傗僒儎抣偺僩儗儞僪偺戝偒側揮姺傪妋擣偟偰偺僗僩僢僾乮堦乯僒儎宍懺偺戝暆側揮姺丅椺偲偟偰慜搑婜懸宆偺弴僓儎偐傜嵼屔夁忚宆偺弴僓儎偵堏峴偟偨応崌丅乮擇乯僒儎僌儔僼偱俇斣尷乗俁斣尷偺抣偲丄俆斣尷乗俀斣尷偺抣傪愜傟慄偱偮偗偰偄傑偡偑丄愭峴巜昗偲偟偰偺俆斣尷乗俀斣尷偺抣偑媡峴偟偰偒偨応崌丄俇斣尷乗俁斣尷偺僒儎抣偺娷傒懝偑彮側偄応崌偱傕丄揚戅傕峫偊傑偡丅

丂桳椏揹巕儊乕儖夛堳曞廤拞丅偍栤偄崌傢偣偼

option@e-mail.jp 傑偱

桳椏儗億乕僩

婎慴抦幆偐傜墳梡傑偱丂No.33

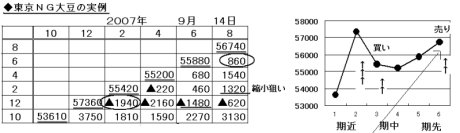

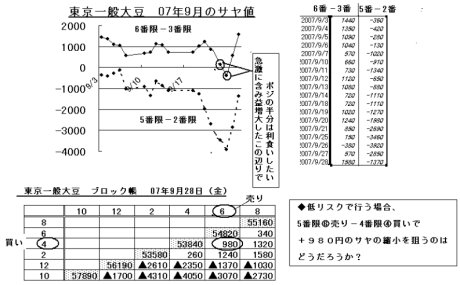

丂搶嫗俶俧戝摛偺幚椺丅俀侽侽俈擭俋寧侾係擔(嬥)丄搶嫗俶俧戝摛偱摨柫暱丒堎尷寧偺忊庢傝偱巇妡偗傞僠儍儞僗偑偁偭偨偺偱曬崘偟傑偡丅

丂傑偢僽儘僢僋挔傪偛棗偔偩偝偄丅摉尷乣俀斣尷偺椬摨巑偺壙奿嵎亖僒儎抣偼

亄俁俈俆侽墌丅埲屻俀斣尷乣俁斣尷

仯侾俋係侽墌丅俁斣尷乣係斣尷

仯俀俀侽墌丅係斣尷乣俆斣尷

亄俇俉侽墌丅俆斣尷乣俇斣尷

亄俉俇侽墌丅僆僇儊僓儎忬懺偑宲懕偟偰偄傑偡丅

丂俉寧枛偐傜俋寧偵偐偗偰丄俀斣尷偺嘖寧尷偑庡摫偲側傝媡僓儎偼奼戝宲懕拞偱偡丅偙偺嘖寧尷偺戝暆側媡僓儎壔偵掁傜傟偰俁斣尷偺嘇寧尷傕傗傗媡僓儎壔丅婜嬤尷偑尅堷栶偲側傝丄媡僓儎偼丄偝傜偵奼戝傪偟偰丄弴僓儎偼弅彫偡傞偲峫偊傑偡丅嘖寧尷庡摫偱偙偺僩儗儞僪乮惃偄乯偼摉柺懕偒偦偆偱偡丅

丂忊庢傝偱傛偔棙梡偝傟傞偺偑

俇斣尷乗俁斣尷偺僒儎抣偱偡偑丄

俋寧侾侾擔(壩)亄俁俆侽墌傪晅偗偨屻丄俁擔楢懕偱媫懍偵奼戝傪偟偰偍傝傑偡丅偨偩偟忊奼戝偺撪梕傪尒傞偲丄愭尷偲俆斣尷偺壙奿嵎偑摿偵媫懍偵奼戝偟偰偍傝傑偡丅堦斒戝廜偺亀恖婥愭峴亁偵傛傞攦偄晅偗偵傛傝愭尷偼俆斣尷偵懳偟偰偙偺俁擔娫偱亄俁侾侽墌僾儗儈傾儉偑偮偄偰偍傝丄偙偺僾儗儈傾儉偺攳偑傟傪慱偄傑偡丅僽儘僢僋挔忋偱斾妑偟偰傕丄亀摢偱偭偐偪偺宍亁偱偡丅

丂巹偼弴僓儎弅彫慱偄偱暋悢巇妡偗偰偍傝傑偟偨丅愭尷嘒攧傝乗係斣尷嘋攦偄偺億僕僔儑儞傗丄愭尷嘒攧傝乗俁斣尷嘇攦偄偺億僕僔儑儞丅傑偨儁傾悢偼彮側偄偑丄俀斣尷嘖寧尷傪攦偄億僕偱帩偪丄懠偺尷寧傪攧傝億僕偱帩偮忊庢傝傕巇妡偗偰偄傑偡丅

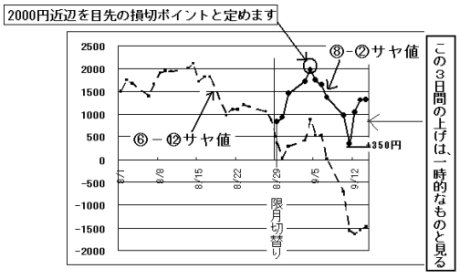

丂俇斣尷乗俁斣尷偺僒儎抣偑丄俋寧係擔(壩)亄侾俋俉侽墌傪廔抣偱忋夞傝媡峴傪偟偨応崌丄懝愗揚戅傪峴偆偙偲傪寛傔傑偟偨丅堦曽丄棙怘偄偺栚昗偱偡偑丄俋寧侾侾擔(壩)偺弅彫偺嬌抣亄俁俆侽墌偵帄傟偽丄億僕僔儑儞偺栺敿暘傪庤巇晳偆丅偙偺抣傪撍偒敳偗偰弴僓儎偑弅彫偟丄媡僓儎偵帄傟偽棟憐揑偱偡偑丄偦傟傪婜懸偟偰巆傝偺億僕僔儑儞偼僩儗僀儕儞僌僗僩僢僾傪帺暘偱峴偄娷傒塿傪怢偽偟偰偄偔梊掕偱偡丅

丂桳椏揹巕儊乕儖夛堳曞廤拞丅偍栤偄崌傢偣偼

option@e-mail.jp 傑偱

桳椏儗億乕僩

婎慴抦幆偐傜墳梡傑偱丂No.34

丂壖掕偺榖偱偡偑丄嵟崅偵棟憐揑側忊庢傝偑偁傞偲偟偨傜偦傟偼丄偳偺傛偆側傕偺偐丠

丂乮侾乯媡僓儎丒摨僓儎偺婜娫偑柍偔丄偢偭偲弴僓儎偱偁傝丄乮俀乯俇斣尷乗俁斣尷偺僒儎抣偑丄椺偊偽俆侽侽墌乣侾侽侽侽墌偺儗儞僕偱悇堏偟偰乮俁乯俆擔娫偐偗偰僒儎抣偑奼戝偟丄偝傜偵俆擔娫偐偗偰弅彫偡傞丄偲堦掕偺廃婜偱僒儎抣偑曄摦偟偰偄傞丅

丂傕偟傕偙偺傛偆側僒儎偺抣摦偒偑尒傜傟傞柫暱偑偁傟偽丄娙扨偵棙塿傪忋偘傞偙偲偑弌棃傑偡偑丄尰幚栤戣偲偟偰偼丄偦偆搒崌傛偄柫暱偼尒偮偗偵偔偄偱偡丅

丂忊庢傝偺応崌丄夁嫀偺僨乕僞乕傪尒傞偲

掙亖弅彫抣偺嬌傒偲

揤堜亖奼戝抣偺嬌傒偑偁傞堦掕偺斖埻偱廂傑傞偙偲偑懡偄偨傔丄廃婜傪廳帇偡傞曽偑懡偄偱偡丅

俆丒侾侽丒侾俆丒俁侽丒俇侽擔側偳條乆側擔暱偱奼戝偲弅彫偺揮姺揰傪捦傕偆偲偟偨傝丄僼傿儃僫僢僠悢侾丏俇侾俉傪棙梡偟偰師夞偺掙丒揤堜傪尒偮偗傛偆偲偟傑偡丅

丂偙偺応崌偺栤戣偲偟偰廃婜偵廳偒傪抲偒偡偓傞偲丄揤堜丒掙慱偄偺媡挘傝偵側傝傗偡偄偙偲丄屻晅偗偺夝愢丒愢柧偵側傝堈偄乮屻偐傜怳傝曉傞偲仜擔廃婜偩偭偨偲暘偐傞偑乯丄堄抧傪挘偭偰嬍傪廳偹偨寢壥丄懝幐嬥妟偑戝偒偔側傞帠傕偁傞偺偱拲堄偱偡丅

丂幚椺偱偼堎柫暱偺忊庢傝丄

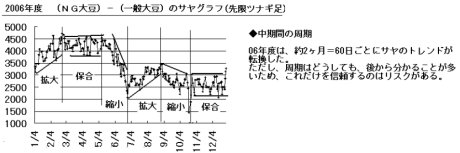

俶俧戝摛偲堦斒戝摛偺僒儎偵偮偄偰昞偟偰傒傑偟偨丅愭尷摨巑偺僒儎抣傪僌儔僼偵偟偰傒傑偡偲

侽俇擭搙偱偼丄偍傛偦

俀儢寧偛偲偵丄僒儎抣偺僩儗儞僪偼亀奼戝亁仺亀曐崌亁仺亀弅彫亁仺亀奼戝亁仺亀弅彫亁亀曐崌亁偲揮姺偑尒傜傟傑偟偨丅

丂偟偐偟侽俈擭搙偼慜擭搙偺廃婜偲偼堎側傝丄廃婜偺傒傪傾僥偵偡傞偲戝夦変傪偟偨偙偲偵側傞丅侽俈擭侾寧偵僒儎奼戝慱偄偱巇妡偗偰丄棙塿偑忔傞丄俀儠寧屻偵亀偦傠偦傠弅彫偡傞偩傠偆亁偲弅彫慱偄偱堦婥偵僪僥儞傪偡傞偲戝偒側娷傒懝傪書偊偨偙偲偵側傝傑偡丅

丂屄恖揑側峫偊偱偡偑丄巹帺恎偼丄廃婜偵廳偒傪抲偒夁偓側偄丅傑偢僒儎抣偺僩儗儞僪傪妋擣偟丄師偵柫暱偛偲偺摿挜傪尒偰丄僽儘僢僋傪尒偰丄偦偺忋偱廃婜傪妋擣偟傑偡丅

丂桳椏揹巕儊乕儖夛堳曞廤拞丅偍栤偄崌傢偣偼

option@e-mail.jp 傑偱

桳椏儗億乕僩

婎慴抦幆偐傜墳梡傑偱丂No.35

丂俀侽侽俈擭俋寧屻敿丄搶嫗堦斒戝摛偍傛傃俶俧戝摛偺僒儎偼婜嬤尷寧偑巇庤壔偟偰僒儎抣傕戝暆偵峳傟傑偟偨丅

戝摛偺暷崙偱偺嶌晅柺愊偺掅尭偵傛傞嵼屔晄懌偑崻掙偺尨場偲側傝丄偝傜偵慏捓偺崅摣偑丄婜嬤尷寧偺崅摣偵攺幵傪偐偗偰丄媡僓儎偑抁婜娫偵戝暆奼戝偟傑偟偨丅偦偺屻丄傢偢偐俀擔偱媫寖偵栠偡揥奐偲側傝傑偟偨丅

丂堦斒戝摛偺僒儎偺摦偒傪尒傞偲丄侽俈擭俋寧侾俉擔傛傝俆斣尷乮俇寧尷乯乗俀斣尷乮侾俀寧尷乯偺媡僓儎抣偑戝暆偵奼戝偟丄偦傟偵楢摦偟偰俁斣尷壙奿傕崅摣丅俇斣尷乮俉寧尷乯乗俁斣尷乮俀寧尷乯偺弴僓儎抣傕弅彫丅俋寧俀俇擔廔抣偱偼仯俁俉侽墌傪偮偗傑偟偨丅

丂偟偐偟偦偺屻丄俀俈丒俀俉擔偵墬偄偰偼丄攦偄庤偺攧傝庤巇晳偄偵傛傝丄乮僔僇僑奜揹偑崅偄偵傕峉傜偢乯婜嬤俀杮偼僗僩僢僾埨偵帄傝堦曽愭尷尷寧偼崅抣傪偮偗偨偨傔丄嵞傃弴僓儎偵夞婣偟傑偟偨丅

丂棳摦惈偑敄偔丄曄摦偑峳偄摉尷傗俀斣尷傪棙梡偟偰忊庢傝傪峴偆応崌偼丄億僕僔儑儞僒僀僘傪柍棟偺柍偄條偵巇妡偗傞傋偒偱偡丅彮側偄枃悢偱夞揮傪岠偐偣偰棙怘偄偼憗傔偵丅巇愗傝傪偟傛偆偲偟偰傕媡峴帪偼俆斣尷偺巇愗傝拲暥偼捠傞偑丄俀斣尷偺巇愗傝拲暥偼僗僩僢僾偑偮偄偨応崌斀懳攧攦偺憡庤偑彮側偄堊側偐側偐捠傜側偄偙偲偑偁傝傑偡丅偙偺傛偆側帪偼曅挘傝偱嬞媫旔擄揑偵僿僢僕傪偡傞丅椺偊偽俁斣尷傪攧傝寶偰偰椊偖曽朄傕偁傝傑偡丅

丂崱屻偺梊應偱偡偑丄廋惓偵傛傝丄媡僓儎弅彫仌弴僓儎奼戝偑宲懕偡傞壜擻惈傕偁傞偱偟傚偆偑丄侽俇擭搙偺嵼屔夁忚偺忬懺偲堎側傝丄慡偔媡偺

亀嵼屔晄懌寽擮亁偲偄偆崻掙偺梫場偼曄傢傜側偄堊丄婜愭尷寧傪攧傝丄婜拞尷寧傪攦偆丄弴僓儎弅彫仌媡僓儎奼戝慱偄偑桳棙偲峫偊傑偡丅

丂偨偩偟僒儎抣偺曄摦傕峳偭傐偔側傞偙偲偑梊應偝傟傞偨傔丄壜擻側尷傝掅儕僗僋偺儁傾傪慖戰偡傞傎偆偑傛偄丅俋寧俀俉擔廔抣僽儘僢僋挔偱偼丄係斣尷嘋偲俆斣尷嘐偺椬摨巑偺壙奿嵎偑亄俋俉侽墌偲懠偲斾妑偟偰堎忢偵奼戝偟偰偄傞丅偙偺傛偆側榗傫偩売強傪尒偮偗偰慱偆偺傕堦偮偺曽朄偱偡丅

丂桳椏揹巕儊乕儖夛堳曞廤拞丅偍栤偄崌傢偣偼

option@e-mail.jp 傑偱

桳椏儗億乕僩

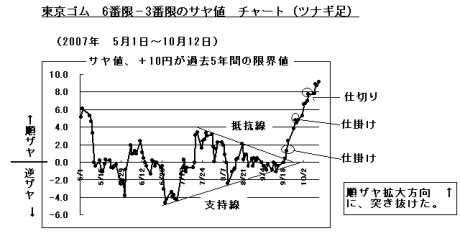

婎慴抦幆偐傜墳梡傑偱丂No.37

丂搶嫗僑儉偺僒儎偺摦偒偑妶婥傪庢傝栠偟偰偒傑偟偨丅侽俈擭搙偺搶嫗僑儉偺僒儎偼俆寧偐傜栺係儢寧嬤偔丄侽傪拞怱偵悇堏偟丄弴僓儎偐媡僓儎偐偼偭偒傝偟側偄堊偵丄巇妡偗偵偔偄忬嫷偑懕偒傑偟偨丅

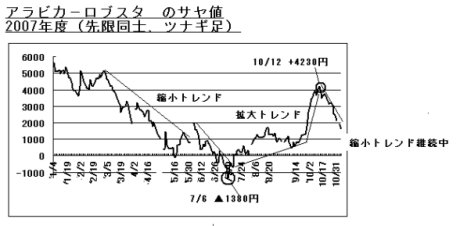

丂俉寧屻敿傛傝僠儍乕僩忋偱丄僒儎抣偺曄摦暆偑媫寖偵廂弅丅掞峈慄偲巟帩慄傪僒儎僌儔僼忋偵彂偔偲丄嶰妏宍偺儁僫儞僩忬偵側傝傑偟偨丅曅挘傝偺僥僋僯僇儖暘愅偲摨條丄偙偺嶰妏宍傪僽儗僀僋偟偨曽岦偵億僕僔儑儞傪庢傞偺偑桳棙偲懸婡偟偰偄偨偲偙傠丄侽俈擭俋寧俀侽擔偵弴僓儎奼戝曽岦偵敳偗偨偨傔丄侾夞栚偺億僕僔儑儞傪庢傝傑偟偨丅巇妡偗偨億僕僔儑儞偼俇斣尷嘓寧尷攧傝乗俁斣尷嘐寧尷傪攦偄丄僒儎抣亄侾丏俇墌乮弴僓儎奼戝慱偄乯偱偟偨丅

丂偝傜偵俋寧俀俆擔偵怴曖尷寧嘔偑敪夛偟丄僒儎抣偺奼戝僩儗儞僪傕宲懕拞偺堊丄梻俀俇擔偺婑傝晅偒偱丄俀夞栚偺俇斣尷嘔寧尷攧傝乗俁斣尷嘑寧尷攦偄偺億僕僔儑儞傪庢傝傑偟偨丅僒儎抣偼亄俁丏俀墌乮弴僓儎奼戝慱偄乯偱偟偨丅

丂偦傟偧傟丄懝愗偺億僀儞僩偲偟偰弴僒儎抣偑丄

侽傪壓夞偭偰媡僓儎偵栠偭偰偟傑偭偨偲偒偵掕傔傑偟偨丅

丂巇妡偗偨屻丄弴僓儎抣偼傎傏堦曽揑偵奼戝丅僑儉憡応帺懱偑忋徃偟丄恖婥愭峴偵傛傞堦斒戝廜偺亀慜搑婜懸偺愭尷攦偄亁偵傛傞傕偺偱偡丅

丂偦偺屻丄侾侽寧俆擔乮俁楢媥慜乯偺戝堷偗娫嵺偱堦嬫愗傝偮偗傞偨傔偵棙怘偄寛嵪丅

丂僒儎抣偼愭尷嘔寧尷乗俁斣尷嘑寧尷偑亄俈丏係墌偱丄

俈丏係墌亅俁丏俀墌偱係丏俀墌暆偺棙塿丅俆斣尷嘓寧尷乗俀斣尷嘐寧尷偑亄係丏俉墌偱 丄

係丏俉墌亅侾丏俇墌偱俁丏俀墌暆偺棙塿偲側傝傑偟偨丅

丂偨偩偟尰帪揰乮幏昅帪侽俈擭侾侽寧侾俀擔乮嬥乯偱亄俋丏侾墌乯偱偼丄俇斣尷乗俁斣尷偺僒儎抣偼丄婛偵亄侾侽墌偺嬌抣偵嬤偯偄偰偍傝傑偡丅

丂夁嫀俆擭娫偺僑儉偺僒儎抣偱偼丄亄侾侽墌傪挻偊偰弴僓儎偑奼戝偟偨働乕僗偼婬偱丄悢擔偺偆偪偵丄嵞傃弅彫偟偰偄傑偡丅偦偺偨傔丄亄侾侽墌偵嬤偯偄偨偲偒丄嬥妟儀乕僗偱奺帺懝愗億僀儞僩傪掕傔偰丄弴僓儎偺弅彫慱偄偱丄愭攧傝拞尷攦偄偱巇妡偗傞偙偲傪採埬偄偨偟傑偡丅

丂桳椏儗億乕僩夛堳曞廤拞丅偍栤偄崌傢偣偼

option@e-mail.jp 傑偱

桳椏儗億乕僩

婎慴抦幆偐傜墳梡傑偱丂No.38

丂亀僒儎庢傝偼掅儕僗僋亁偲尵傢傟傑偡偑丄崱傑偱偺僷僞乕儞偑曵傟偨偲偒偵偼丄堦帪揚戅傪偡傞丄曽恓傪曄峏偡傞側偳偺慬抲偑昁梫偱偡丅

丂侽俈擭侾侽寧偵擖偭偰偐傜偺搶嫗傾儔價僇僐乕僸乕偵偮偄偰愢柧偟傑偡丅夁嫀偵偍偄偰偼丄弴僓儎偺奼戝慱偄乮婜愭攦偄乗婜拞攧傝乯偑桳棙偱偟偨丅傾儔價僇僐乕僸乕偼悽奅揑偵傕忢偵嵼屔夁忚婥枴偱偁傝丄擭娫傪捠偠偰僽儘僢僋挔忋偱偼丄

婜嬤乣婜拞偺僒儎抣亜婜拞乣婜愭偺僒儎抣偲側傞擔偑懡偄丅偙偺傛偆側偲偒偵婜嬤傕偟偔偼婜拞傪攧傝寶偰婜愭傪攦偄寶偰偰丄弴僓儎奼戝慱偄偺儁傾傪嶌傟偽丄崅妋棪偱棙塿偲側傝傑偟偨丅偝傜偵俀儢寧偵堦夞偺擺夛擔偛偲偵尷寧偑愗傝懼傢傞偲丄婜嬤尷偐傜偺僒儎妸傝尰徾偑婲偒偰丄傑偡傑偡桳棙偵側傞亖帪娫偑枴曽偵側傞偙偲傕懡偄偺偱偡丅

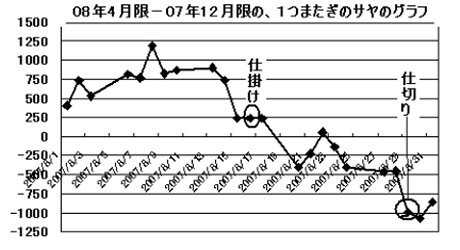

丂偟偐偟侽俈擭侾侽寧侾侽擔丄僒儎僌儔僼忋偱愭峴巜昗偲偟偰偺

俆斣尷乗俀斣尷偺僒儎抣偑弅彫偟丄俇斣尷乗俁斣尷偺僒儎抣偲摍偟偄抣乮亄俀係俁侽墌乯偵側傝傑偟偨丅梻侾侾擔偺廔抣偱偼俆斣尷乗俀斣尷乮亄俀俁侾侽墌乯亙俇斣尷乗俁斣尷乮亄俀係係侽墌乯偲側傝傑偟偨丅偙偺侾侽丒侾侾擔偱弴僓儎奼戝慱偄偺億僕僔儑儞傪曐帩偟偰偄傞応崌偼堦搙巇愗傞偐億僕僔儑儞僒僀僘傪彫偝偔偡傞傋偒偱偟偨丅

丂偦偺屻丄俇斣尷乗俁斣尷僒儎抣偼弅彫丅侾俀擔偱亄侾俋俁侽墌丅侾俋擔偱亄俀侽係侽墌丅尰帪揰(侾侽乛侾俋 嬥)偱偼丄弴僓儎奼戝曽岦偵巇妡偗傞偵偼晄棙側忬懺偱偡丅棟桼偲偟偰僽儘僢僋挔忋偱丄侾斣尷偲俀斣尷偺椬摨巑偺僒儎抣(亄俇俇侽墌)偍傛傃丄俀斣尷偲俁斣尷偺椬摨巑偺僒儎抣(+390墌)偑偦傟傑偱偲斾傋丄弅彫偟偰偟傑偭偰偄傞堊偱偡乮寶嬍偟側偔偲傕婜嬤尷偺僒儎抣偼忢偵拲帇偟偰偍偔傋偒乯丅

僒儎偺宍忬偼傾儔價僇僐乕僸乕偱傛偔尒傜傟傞廬棃偺亀嵼屔夁忚偺僷僞乕儞亁偐傜曵傟傑偟偨丅

丂僒儎僌儔僼忋偱偺僒僀儞傪尒摝偝偢丄偍偐偟偄偲巚偊偽巇愗偭偰條巕尒傪偡傞暼傪晅偗偨傎偆偑柍擄偱偡丅

丂奼戝曽岦偱巇妡偗傞偵偼嵞傃丄婜嬤乣婜拞偺僒儎抣亜婜拞乣婜愭偺僒儎抣偲側傞傑偱懸偮偺偑椙偄偲巚傢傟傑偡丅

丂桳椏儗億乕僩夛堳曞廤拞丅偍栤偄崌傢偣偼

option@e-mail.jp 傑偱

桳椏儗億乕僩

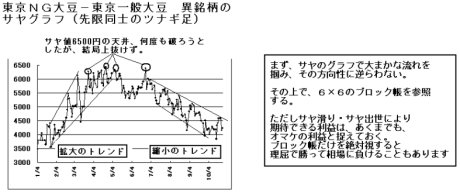

婎慴抦幆偐傜墳梡傑偱丂No.39

丂堎側傞柫暱摨巑偺忊庢傝偺拞偱斾妑揑峴偄堈偄偺偑丄搶嫗俶俧戝摛偲搶嫗堦斒戝摛偺忊庢傝偱偡丅俶俧偲堦斒偲偺愭尷摨巑傪尒傞偲丄俶俧戝摛偺壙奿偺傎偆偑忢偵忋夞偭偰偄傞偨傔丄僒儎抣偼

俶俧戝摛乗堦斒戝摛偺抣傪梡偄傑偡丅

丂堎柫暱偺忊庢傝傪巇妡偗傞嵺偵偼丄戞堦偵僒儎偺僌儔僼傪彂偄偰丄戝傑偐側僩儗儞僪傪捦傓偙偲偑戝愗偱偡丅摨柫暱堎尷寧偺忊庢傝偲斾妑偟偰丄堦曽揑偵僒儎抣偑弅彫傕偟偔偼奼戝傪宲懕偡傞乮僒儎抣偺僩儗儞僪偑敪惗偟傗偡偄乯偙偲偑懡偄偺偱丄戝偒側棳傟傪撉傒娫堘偆偲抳柦揑偵側傝傑偡丅

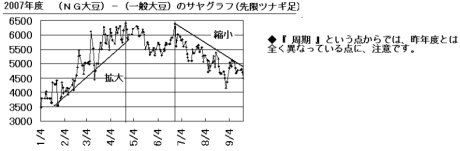

丂侽俈擭搙偼慜敿偑僒儎抣偺奼戝偺僩儗儞僪偑宲懕偟傑偟偨偑丄僒儎抣俇俆侽侽墌嬤曈偱嫮偄掞峈傪庴偗偰壗夞偐撍攋偟傛偆偲帋傒偨偑寢嬊丄撍攋偱偒偢偵埲屻僒儎弅彫偺僩儗儞僪偑宲懕偟偰偍傝傑偡丅

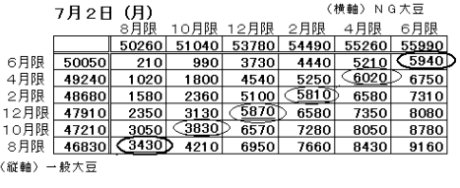

丂俇亊俇偺堎柫暱僽儘僢僋挔傪尒偰傒傑偡丅棙梡曽朄偱偡偑丄傑偢摨尷寧摨巑偺儅僗栚傪塃幬傔壓偵尒偰偄偒傑偡丅壖偵丄僒儎偺宍懺偑傎傏曄傢傜偢丄奺柫暱偺壙奿曄摦偑壐傗偐側忬懺偑宲懕偡傞偲壖掕偡傞偲丄僒儎妸傝偍傛傃僒儎弌悽偵傛傝丄愭尷摨巑偺僒儎抣偼丄栺俀儠寧屻偺尷寧愗懼傝帪偵偼丄俆斣尷摨巑偺僒儎抣偵嬤偯偔偼偢偱偡丅

丂侽俈擭俈寧俀擔帪揰偱偺僽儘僢僋挔偱偼丄堦斒戝摛傕俶俧戝摛傕弴僓儎忬懺丅偨偩偟俶俧偺傎偆偑摉尷乣婜愭傑偱偺弴僓儎抣偑戝偒偄堊丄俶俧俆枃傪攧傝堦斒戝摛侾枃傪攦堄侾擭屻偺擺夛擔傑偱曐帩偟偨偲壖掕偡傞偲丄俶俧戝摛偺僒儎妸傝偵傛傞壓棊暆戝偒偄偨傔5940-3430=+2510墌暆偺棙塿偑婜懸偱偒偨丅

丂摨條偵幏昅帪偺侽俈擭侾侽寧俀俇擔尰嵼偱偼丄俶俧戝摛偼媡僓儎偑曄宍偟偨僆僇儊僓儎忬懺丅堦斒戝摛偼媡僓儎忬懺丄偦傟傕婜嬤偐傜偺忋徃偑嫮偄昳晄懌僞僀僾偺媡僓儎丅

堦斒戝摛偑婜愭仺婜嬤偵帄傞夁掱偱偺僒儎弌悽偺塭嬁偑崱屻傕嫮偄偲丄俶俧攧傝堦斒攦偄偑桳棙偲尵偊偦偆偱偡丅

丂寁嶼忋偱偼丄係俀俁侽亅俀俋係侽亖亄侾俀俋侽墌暆偺棙塿偑婜懸偱偒傑偡偑丄僒儎宍懺偑曄傢傞壜擻惈傕偁傝傑偡偺偱愨懳帇偼弌棃傑偣傫丅

丂桳椏儗億乕僩夛堳曞廤拞丅偍栤偄崌傢偣偼

option@e-mail.jp 傑偱

桳椏儗億乕僩

婎慴抦幆偐傜墳梡傑偱丂No.40

丂崱夞偼丄堎側傞柫暱摨巑偺忊庢傝偺拞偱丄傗傗儕僗僋偑崅偄丄搶嫗傾儔價僇僐乕僸乕偲搶嫗儘僽僗僞僐乕僸乕偺僒儎庢傝傪庢傝忋偘偰傒傑偡丅

丂愭尷摨巑偺壙奿傪斾妑偡傞偲丄堦帪媡揮偟偨帪婜傕偁偭偨偑丄傾儔價僇偺曽偑忋僓儎偱偁傞偨傔丄

傾儔價僇乗儘僽僗僞偺抣傪僒儎抣偲偟偰梡偄傑偡丅

丂慜夞傕彂偒傑偟偨偑丄堎柫暱偺忊庢傝偱偼丄戞堦偵僒儎抣偺僌儔僼偱丄戝傑偐側僩儗儞僪傪捦傓偙偲偑戝愗偱偡丅偙偺忊庢傝偱偼堦曽揑側僒儎抣偺僩儗儞僪偑敪惗偟傗偡偄偱偡丅偦偺偨傔傑偢僽儘僢僋挔傛傝傕僌儔僼傪廳帇偟傑偡丅侽俈擭搙偼俈寧慜敿傑偱僒儎抣偼傎傏堦曽揑偵亀弅彫偺僩儗儞僪亁偑宲懕偟丄堦帪丄愭尷摨巑偱傕儘僽僗僞偺抣偑崅偔側傝媡僓儎壔尰徾偑敪惗丅乮嬌抣偼侽俈擭俈寧俇擔仯侾俁俉侽墌乯傾儔價僇攧傝乗儘僽僗僞攦偄傪忢偵婎杮偲偟偰巇妡偗偰偄傟偽椙偐偭偨偱偡丅

丂偦偺屻丄峴偒夁偓偨僒儎抣傪廋惓偡傞偐偺偛偲偔丄僒儎抣偼奼戝丅偙偺傑傑丄擭巒偺俇侽侽侽墌戜傪栚巜偡偐丠偲巚傢傟偨偑丄侽俈擭侾侽寧侾俀擔偺亄係俀俁侽墌傪僺乕僋偵嵞傃僒儎弅彫偺僩儗儞僪偑敪惗偟尰嵼偵帄偭偰偍傝傑偡丅

丂杮棃傾儔價僇偑崅媺僐乕僸乕摛丒儘僽僗僞偑偦傟傛傝昳幙偑楎傞僐乕僸乕摛偺偨傔丄悢擭慜傑偱偼丄傾儔價僇乗儘僽僗僞偺僒儎抣偼丄忢偵惓偺悢抣偩偭偨偑丄婜嬤摨巑丒拞尷摨巑偺僒儎抣偼丄昿斏偵媡揮偟偰偄傑偡丅

丂俇亊俇偺堎柫暱僽儘僢僋挔偱丄摨尷寧摨巑偺儅僗栚傪塃忋偐傜嵍壓偵幬傔偵尒偰偄偒傑偡丅尰嵼丄傾儔價僇偼弴僓儎丄儘僽僗僞偼揤嬬僓儎忬懺丅偦偺偨傔傾儔價僇偺僒儎妸傝尰徾偑僒儎弅彫偵桳棙偵摥偔宍偵側偭偰偄傑偡丅僩儗儞僪偑姰慡偵斀揮偡傞傑偱偼丄傾儔價僇攧傝儘僽僗僞攦偄曽恓偱慱偄偨偄強偱偡丅

丂偟偐偟儘僽僗僞偺棳摦惈偑掅偔丄愭尷埲奜偼帺暘偺拲暥偱抣抜偑旘傃傗偡偄丅棟孅偺忋偱偼丄愭尷摨巑偱巇妡偗偨儁傾傪挿婜曐桳偡傞偺偑椙偄偑丄尰幚栤戣偲偟偰尷寧偑愗傝懼傢傟偽丄忔姺偊傪偡傞偺偑柍擄偱偡丅

丂桳椏儗億乕僩夛堳曞廤拞丅偍栤偄崌傢偣偼

option@e-mail.jp 傑偱

桳椏儗億乕僩